财女第12天:银行没你想的那么安全

今天插播一课:看过课程表的同学知道,今天的课程应该讲“波动”。但是在批作业的时候,班主任发现,同学们的投资模式都是:攒钱-更有钱了:买火鸡-够5万了:买银行理财产品,原因也都惊人的相似:银行理财产品收益高、风险低。

所以,老班我决定把这课提前,先说说银行是怎么回事儿,先把“三观”端正了,再聊波动啊、风险啊,那些“技术”层面的问题。

啥是正确的投资三观?世界观是指人对世界的总的、根本的看法;人生观是指于人的生存价值和意义的看法;而投资观则是指正确的对待财富以及获得财富的方式。

说的深奥了!其实,就是在对待财富这件事儿上,要一视同仁。对待金融机构也是如此。

我们这阶段课程的重点是“无/低风险理财”,这通常也是一般人开始投资的优先选择:在不了解自己真实的风险承受能力时,先选择低风险投资;或者,优先配置低风险、收益还不错的理财产品。而银行除了几十年为我们提供存钱服务之外,近年来又提供了大量的这样“无/低风险投资”的产品,所以,造成了大家都爱银行、天然觉得银行安全的印象。

在不考虑存款的情况下,先问大家四个问题:

1、银行卖的理财产品为什么风险低?

2、同样是国债,在银行买和在淘宝买,风险一样吗?

3、你知道每年有多少人在银行买了“赔钱”的产品吗?

4、你知道华夏银行“兑付门”事件吗?

在一一想清楚这些问题之前,先跟大家理理银行理财产品的真面目。

我们及身边的大多数人,都有购买银行稳健理财产品的经历,信任与惯性思维驱使他们给“银行理财”的评分都很高,一般认定银行理财:低风险、回报相对高、有保障。其实,银行销售的理财产品中,从无风险到高风险的投资,一应俱全。

从收益的角分类,银行理财产品包括:保本固定收益类、保本浮动收益类和非保本浮动收益类——风险等级由低至高

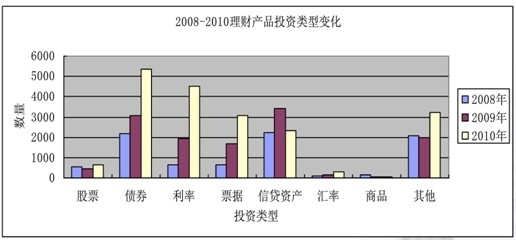

从投资方向分类:投资于票据、债券、利率、信贷、汇率、股票⋯⋯各个市场的产品都有。班主任找了一张旧图,用以证明银行理财产品从历史到现在,是种类越来越丰富的。

**银行理财产品的定义:银行理财产品是指商业银行在对潜在目标客户群(就是储户)分析研究的基础上,针对特定目标群体开发、设计并销售的资金投资和管理计划。在这种投资方式中,银行只是接受客户的授权管理资金,投资风险由客户承担,或者客户与银行约定承担。

回答上面提出的四个问题:

1、 银行卖的理财产品为什么风险低?

——不一定风险低。有部分低风险产品是因为投向了低风险的投资品种,比如:国债、央票、或者高信用评级的债券中。其实,货币基金、债券基金大多数也是这样做的;

2、 同样是国债,在银行买和在淘宝买,风险一样吗?

——国债是中央政府债,国家提供信用担保,财政部发行,它们是不在淘宝上卖,否则跟在银行买没区别,银行在这上就是承担销售渠道的任务;

3、 你知道每年有多少人在银行买了“赔钱”的产品吗?

——股市不好的时候,在银行买挂钩股市的理财产品,或者黄金价格下跌了,买了纸黄金类的理财产品,都是可能出现收益折扣甚至本金损失的;

4、 你知道华夏银行“兑付门”事件吗?

——不管你知道不知道,课里都会说一说。

银行“兑付门”离你没多远

2012年11月30日,数十名投资者聚集在华夏银行上海嘉定支行门前,要求兑付一款名为“中鼎财富投资中心(有限合伙)入伙计划”的理财产品。该产品从2011年11月25日至2012年3月2日期间分四期销售,每期募集金额在4500万元左右,每期产品均承诺11%~13%的预期收益率,认购资金门槛为50万元。在第一期理财产品即将到期的情况下,投资者却发现理财经理已经被开除,到期的理财产品本息无法偿还,于是开始聚集到银行进行追讨。

华夏银行上海分行发布澄清公告称,该产品并非华夏银行发行、代销的产品,是内部员工违规私自销售投资理财产品,目前该员工已经被银行开除。

紧接着工商银行又被爆出类似问题。

在浙江金华,工行金华商城支行前客户经理钮华向客户私售理财产品,至今仍有4个村民的400万元拆迁补偿款尚未追回,引起多方关注和热议。工行方面发布声明称,没有卖过涉案的所谓“理财产品”,并称受害者资金从未进入工行理财产品账户,工行对被捕前员工钮华涉嫌违法销售理财产品的行径毫不知情。“钮华是以银行职员的身份向客户推荐产品,只有银行员工才有权限这么做,外部的人无权作出类似行为。钮华涉嫌合同诈骗的行为是带有职务性的行为,涉嫌侵犯储户的财产权,理论上应该由他所在的单位工商银行承担赔偿,然后银行再向钮华进行追偿。”

——很多人都会说这是地方分支行或者个人体的偶然事件,但事实上,银保、银信、银证之间的合作都或多或少被规范过、叫停过,就是因为每一个创新都伴随着不可预期的“风险”。在这些合作里,银行大多数时候承担的都是“销售”工作,投资人是否亏损与它无关。这点,是无条件“爱银行”的人最需要关注的。

总结:

1、银行在理财上具有天然优势,因为他的资金成本低于其他金融机构——银行的成本是储蓄利息(活期0.35%),其他金融机构至少是同业利息(昨天,隔夜利率2.298%);来源也广,我们爱存钱,现在我国月居民储蓄增量都是7000亿左右,总规模超过40万亿。

2、银行的覆盖面广,分支行多如牛毛,所以他们卖什么产品都买得出去,在有“余额宝”这样的互联网销售之前,基金公司的大部分基金都是银行买出去的;但是银行成本也高,网点房租、人员工资、气派的大厅⋯⋯都是要钱的,所以雁过拔毛,要么合作机构支付不菲的渠道费,要么把本来设计时能赚5%的产品变成4.8%销售。

3、大部分的理财产品,银行的身份都是“销售”,销售的风格就是:卖什么划算就推荐什么。一般来说,“不划算”的产品都不会出现在柜台上,而这些“不划算”有时不是投资人不赚钱,而是银行代销不赚钱。

4、本来,理财产品销售时应该有个“理财顾问”在旁边指导的,解释产品投资方向、分析风险、提供建议啥的,现在由于人不够多、产品不愁卖,所以好多高风险产品都被过渡包装啦,这个环节基本要靠投资者自己在家做功课。不然,本来买保本错买了保险也不一定。

5、银行和其他金融机构一样,是开门做生意的,拿专业能力赚钱,在这一点上,没有任何历史数据能证明,银行在投资、资产管理方面的能力比其他金融机构高很多。

最后,给大家买银行理财产品的六大注意事项:

1、票据、债券和货币才是真正风险低

近期,由于管理严格,银行理财产品在变少,发售的多为预期收益率不太高、主要投向票据、债券和货币市场的。虽不承诺保本,但适合绝大多数投资者。

需要注意的是,预期收益率和其他渠道的相关产品差别很小。在目前的金融市场上,真正能称为“无风险”的,其实就这三种投向。

2、低风险,就选保本型结构性产品

结构性产品预期收益率是一个区间,可分为保本型、保证最低收益型和非保本型,这类产品往往都有一个较高的最高预期收益率,但最低预期收益率则各不相同。

结构性产品的挂钩标的较多,国内卖的主要挂钩股票、汇率、基金、利率、商品、信贷、指数以及这些的组合,应该尽量选择自己熟悉的挂钩产品,否则不妨回避结构性产品。历史证明,很多结构性产品都有仅获得预期最低收益率的可能性。

多数结构性产品是保本类的,有的产品是100%保本,有的是部分保本,例如保障本金的95%或90%。若是100%保证本金的产,到期最差的情况就是零收益,但不会亏损本金。

3、别太关注净值类产品的波动

理财产品的监管逐渐严格以后,产品投向明确、以真实投资资产收益为基准、按净值方式分配的“基金化”理财产品越来越多。与购买基金产品类似,购买净值类理财产品的投资者将面对更多的不确定性,不仅可能享受更高的收益,也可能出现更大的亏损。

从风险收益角度来看,这是银行理财产品中波动最大的,因此产品的管理费一般与业绩挂钩,对投资者的要求也相对高一些。小白勿念。

4、悉心读理财产品说明书

买什么东西都要看产品说明书,这是个好习惯!理财产品最关键看风险。

监管机构规定,不同风险评级的产品,只能销售给对应评级以上的投资者。由于对理财产品的风险等级划分没有统一规定,各家银行对理财产品的风险等级采用了不同的符号。

主要有以下几种:R1级至R5级;数字1级至5级;汉字一级至五级;PR1级至PR5级;一颗星至五颗星;字母A至E等。以上几种表达方式均说明该银行的理财产品风险等级有五个等级,风险按由低到高排列。

一般而言,保证收益类理财产品,银行会评定为最低风险等级(即一级)的产品;非保本浮动收益类理财产品,根据投资标的以及投资比例的不同,会给出二级或三级的风险等级。

如风险评级为R2的产品,原则只能销售给风险承受度评级为“稳健”及以上的投资者,不能销售给评级为“保守型”或“谨慎型”的人。银行如销售超出其风险承受力的产品就有误导销售的嫌疑。

5、牢记你的风险等级

风险等级一般根据理财产品的投资范围、风险收益特点、流动性等不同因素来设定的。

包括:谨慎型产品(R1)、稳健型产品(R2)、平衡型产品(R3)、进取型产品(R4)、激进型产品(R5)

R1和R2级:投资范围基本一样,多为银行间市场、交易所市场债券,资金拆借、信托计划及其他金融资产等。通常来看,R1级别投资低风险部分的比例更高,且通常具有保本条款,也就是我们常见的“保本保收益类”或“保本浮动收益类”产品。

R3级:这一级别的产品除可投资于债券、同业存放等低波动性金融产品外,还可投资于股票、商品、外汇等高波动性金融产品,后者的投资比例原则上不超过30%。该级别不保证本金的偿付,有一定的本金风险,结构性产品的本金保障比例一般在90%以上,收益浮动且有一定波动。

R4级:该级别产品挂钩股票、黄金、外汇等高波动性金融产品的比例可超过30%,不保证本金偿付,本金风险较大,收益浮动且波动较大,投资较易受到市场波动和政策法规变化等风险因素影响,亏损的可能性较高。

R5级:该级别产品可完全投资于股票、外汇、黄金等各类高波动性的金融产品,并可采用衍生交易、分层等杠杆放大的方式进行投资运作。本金风险极大,同时收益浮动且波动极大,投资较易受到市场波动和政策法规变化等风险因素影响,当然,对应的预期收益也会较高。

*买理财产品还有一个简单的判断方法,看产品投资组合里面是否有“股票”字样,如果有风险级别至少在R3以上。

作业:

1、有银行理财产品的同学,你知道你买的是R几的理财产品吗?你的风险评级又是怎样的?

2、找一款你计划买的银行理财产品说明来看看,能不能找出这款产品的“风险等级”。

转载请注明来源:她理财网

关注微信公众号她理财(ID:talicai)后,回复“21天”,一键获得21天所有课程。